公開日 2019年2月4日

更新日 2019年2月28日

個人住民税の均等割の特例(平成26年度)

「東日本大震災からの復興に関し地方公共団体が実施する防災のための施策に必要な財源の確保に係る地方税の臨時特例に関する法律」(平成23年12月2日法律第118号)が制定されたことに伴い、地方公共団体が実施する防災のための施策に要する費用の財源を確保するため、臨時的に個人住民税の均等割の税率がこれまでの均等割の税率に加算されることになりました。

特例の内容

- 市民税均等割 500円を加算

- 県民税均等割 500円を加算

期 間

平成26年度から平成35年度までの10年間

| 均等割 | 平成25年度まで | 特例期間 (平成26年度から平成35年度まで) |

|---|---|---|

| 市民税 | 3,000円 | 3,500円 |

| 県民税(※) | 1,500円 | 2,000円 |

| 合計 | 4,500円 | 5,500円 |

※森林環境税500円を含む。

給与所得控除の改正(平成26年度)

給与などの収入金額が1,500万円以上の場合の給与所得控除について、245万円の上限が設定され、給与所得金額の計算方法が下記のように変更されました。

| 給与等の収入金額 (税込み) | 給与所得の金額 | |

|---|---|---|

| ~650,999円 | 0円 | |

| 651,000円~1,618,999円 | 給与収入の合計額-650,000円 | |

| 1,619,000円~1,619,999円 | 969,000円 | |

| 1,620,000円~1,621,999円 | 970,000円 | |

| 1,622,000円~1,623,999円 | 972,000円 | |

| 1,624,000円~1,627,999円 | 974,000円 | |

| 1,628,000円~1,799,999円 | 給与収入の合計額÷4 (1,000円未満の端数切り捨て) |

左の金額×2.4 |

| 1,800,000円~3,599,999円 | 左の金額×2.8-180,000円 | |

| 3,600,000円~6,599,999円 | 左の金額×3.2-540,000円 | |

| 6,600,000円~9,999,999円 | 給与収入の合計額×0.9 -1,200,000円 | |

| 10,000,000円~14,999,999円 | 給与収入の合計額×0.95-1,700,000円 | |

| 15,000,000円~ | 給与収入の合計額-2,450,000円 | |

ふるさと納税の寄附金税額控除の見直し(平成26年度)

平成25年から国税において復興特別所得税(2.1%)が課税されるに伴い、平成26年度以降のふるさと納税に係る個人住民税の特例控除額が調整されます。

この見直しによって、寄附額の2,000円を超える部分について(ただし限度額あり)所得税と個人住民税で軽減を受けられることに変動はありません。

生命保険料控除の改正について(平成25年度)

平成22年度の税制改正により、平成25年度の住民税における生命保険料控除が見直しされました。

今回の改正では、生命保険料控除の合計適用限度額の7万円に変更はありませんが、平成24年1月1日以降に締結した保険契約について、新たに介護医療保険料控除が新設され、それぞれの適用限度額が2.8万円へと変更されます。

ただし、平成23年12月31日以前に締結した保険契約については、従前の一般生命保険料控除および個人年金保険料控除の適用限度額は、それぞれ3.5万円がそのまま適用されます。

| 旧契約(平成23年12月31日以前契約) | 新契約(平成24年1月1日以後契約) |

|---|---|

全体の控除限度額 個人住民税70,000円

|

全体の控除限度額 個人住民税70,000円

|

保険料控除の計算方法

| 支払保険料の金額 | 控除額 |

|---|---|

| 15,000円以下のとき | 全額 |

| 15,001円~40,000円 | 支払金額の1/2+7,500円 |

| 40,001円~70,000円 | 支払金額の1/4+17,500円 |

| 70,001円~ | 35,000円 |

| 支払保険料の金額 | 控除額 |

|---|---|

| 12,000円以下のとき | 全額 |

| 12,001円~32,000円 | 支払金額の1/2+6,000円 |

| 32,001円~56,000円 | 支払金額の1/4+14,000円 |

| 56,001円~ | 28,000円 |

※一般生命保険料または個人年金保険料について、新契約と旧契約を合わせて控除を受ける場合は、限度額が28,000円になります。

寄付金控除適用範囲の拡大について(平成25年度)

前年中に、都道府県、市区町村、日本赤十字社大分県支部、共同募金会大分県支部に対して行った寄附金額に応じて、市・県民税(所得割)から控除します。

平成25年度(平成24年1月1日以降に支出した寄附金)より新たに、所得税で寄附金控除の対象となる寄附金のうち大分県や臼杵市が条例により指定した法人への寄附金および臼杵市が条例により指定した認定NPO法人以外のNPO法人に対する寄付金が控除の対象となりました。

前年中に次の1~3に該当する寄附金を支出したときは、2,000円を超える部分について、その金額に応じた税額控除を受けることができます。

- 地方公共団体に対する寄附金(ふるさと寄附金)

- 大分県共同募金会または日本赤十字社大分支部に対する寄附金

- 大分県の条例により指定された、大分県内に事務所または事業所がある次の法人に対する寄附金(県民税分)と、臼杵市の条例により指定された、臼杵市内に事務所または事業所がある次の法人に対する寄附金(市民税分)

- 特定公益増進法人(社会福祉法人、公益社団法人、公益財団法人など)

- 国立大学法人、公立大学法人など

- 認定NPO法人

- 認定NPO法人以外のNPO法人への寄附金(所得税の控除対象ではありませんので、市民税・県民税の申告が必要です)

扶養控除などが見直されました(平成24年度)

- 0歳から15歳の扶養親族(年少扶養親族)に係る扶養控除(33万円)が廃止になりました。

ただし、年少扶養親族についても障害者控除(26万円)や特別障害者控除(30万円)は、適用されます。

※個人住民税(市民税・県民税)の非課税限度額や障害者控除の適用に必要となりますので、給与支払報告書や所得税の「確定申告書」、市民税県民税の申告書で0歳から15歳の扶養親族(年少扶養親族)も併せて申告をお願いします。 - 6歳以上18歳以下の特定扶養親族に係る扶養控除の上乗せ分(12万円)が廃止され、扶養控除の額が33万円になりました。

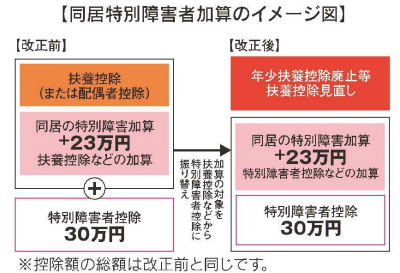

3.これまで同居特別障害者の加算控除額(23万円)は扶養控除の額に加算されていましたが、年少扶養親族(16歳未満)に対する扶養控除が廃止されたことに伴い、特別障害者の障害者控除(30万円)の額に加算することになります。

所得税についても、扶養控除などの見直しが行われましたが、市県民税と控除額が異なりますので、申告の際ご注意ください。

※この制度は、23年中の所得に係るものから対象となります。